在企業(yè)的資本管理體系中,應(yīng)收賬款作為一種重要的流動資產(chǎn),其質(zhì)量與回收效率直接影響企業(yè)的現(xiàn)金流、盈利水平乃至生存發(fā)展。從法律角度加強應(yīng)收欠款管理,不僅是風(fēng)險控制的關(guān)鍵環(huán)節(jié),更是優(yōu)化資本結(jié)構(gòu)、提升資本使用效率的戰(zhàn)略舉措。本文旨在探討如何通過法律工具與制度設(shè)計,系統(tǒng)性地降低應(yīng)收賬款風(fēng)險,保障企業(yè)資本安全與增值。

一、 應(yīng)收賬款的法律屬性與風(fēng)險根源

應(yīng)收賬款本質(zhì)上是企業(yè)基于合同(主要是買賣合同、服務(wù)合同)而享有的請求特定債務(wù)人支付款項的債權(quán)。其風(fēng)險主要源于債權(quán)的實現(xiàn)障礙,具體表現(xiàn)為:

- 合同瑕疵風(fēng)險:合同條款不明確、權(quán)利義務(wù)不對等、履行標準模糊,導(dǎo)致爭議發(fā)生時缺乏有利的合同依據(jù)。

- 債務(wù)人信用與履約風(fēng)險:債務(wù)人經(jīng)營惡化、喪失償債能力或惡意拖欠。

- 證據(jù)缺失風(fēng)險:交易過程中未能形成和保全完整的債權(quán)憑證鏈(如合同、訂單、送貨單、驗收單、發(fā)票、對賬函、還款承諾等)。

- 訴訟與執(zhí)行風(fēng)險:即使獲得勝訴判決,也可能因債務(wù)人無財產(chǎn)可供執(zhí)行而無法收回欠款。

二、 法律框架下的全過程風(fēng)險防控體系

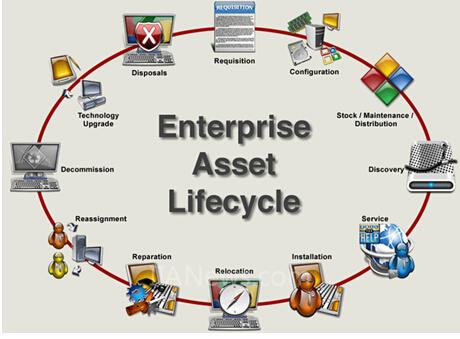

企業(yè)應(yīng)將法律思維嵌入應(yīng)收賬款管理的全生命周期,從事前預(yù)防、事中控制到事后救濟,構(gòu)建閉環(huán)管理體系。

1. 事前預(yù)防:筑牢合同與資信審查防線

完善合同條款:在合同中明確約定標的、價格、付款期限(可設(shè)置分期付款)、逾期付款的違約責(zé)任(如明確違約金計算標準或利息)、爭議解決方式(約定對己方有利的管轄法院或仲裁機構(gòu))以及債權(quán)實現(xiàn)費用的承擔(dān)(如律師費、保全費等)。

強化資信調(diào)查:建立客戶信用檔案,利用工商信息、司法裁判文書、失信被執(zhí)行人名單等公開渠道,或委托專業(yè)機構(gòu)對客戶的主體資格、經(jīng)營狀況、涉訴情況及歷史付款記錄進行評估,實行差異化的信用政策。

* 運用擔(dān)保措施:對于金額較大或信用一般的交易,積極爭取債務(wù)人提供保證、抵押、質(zhì)押等擔(dān)保,為債權(quán)增加一道“安全閥”。

2. 事中控制:動態(tài)監(jiān)控與證據(jù)固化

建立動態(tài)跟蹤機制:財務(wù)、銷售與法務(wù)部門需協(xié)同工作,對應(yīng)收賬款賬齡進行定期分析,對臨近付款期和已逾期的賬款及時發(fā)出對賬函或催收函,中斷訴訟時效。

規(guī)范履行過程:確保貨物交付或服務(wù)提供有對方簽收的憑證,驗收環(huán)節(jié)有書面確認。所有書面往來文件均需妥善保管,形成完整的證據(jù)鏈條。

* 靈活運用支付工具:對于長期合作但存在一定風(fēng)險的客戶,可考慮引入商業(yè)承兌匯票、銀行承兌匯票等,利用票據(jù)的無因性增強收款保障。

3. 事后救濟:高效的法律清收路徑

階梯式催收:從內(nèi)部催收、到委托律師發(fā)函、再到啟動司法程序,形成遞進壓力。

選擇恰當(dāng)?shù)乃痉ǔ绦?/strong>:

* 支付令:對于債權(quán)債務(wù)關(guān)系清晰、沒有其他債務(wù)糾紛的,可向人民法院申請支付令,程序快捷、成本較低。

- 訴訟:核心是提供充分證據(jù)。在訴訟中可及時申請財產(chǎn)保全,查封、凍結(jié)債務(wù)人資產(chǎn),為判決執(zhí)行奠定基礎(chǔ)。

- 行使擔(dān)保權(quán):對設(shè)有擔(dān)保的債權(quán),依法行使抵押權(quán)、質(zhì)權(quán)或要求保證人承擔(dān)保證責(zé)任。

- 探索多元化糾紛解決機制:考慮通過仲裁(保密性強、一裁終局)、調(diào)解等方式快速解決爭議。

- 利用破產(chǎn)程序:對于資不抵債的債務(wù)人,可主動申請其破產(chǎn),在破產(chǎn)程序中申報債權(quán),防止資產(chǎn)被個別清償。

三、 與資本管理的協(xié)同與價值創(chuàng)造

有效的應(yīng)收欠款法律管理,直接服務(wù)于企業(yè)資本管理目標:

- 加速資本周轉(zhuǎn):縮短應(yīng)收賬款回收期(DSO),提高流動資產(chǎn)周轉(zhuǎn)率,使資本更快地回歸生產(chǎn)經(jīng)營循環(huán),創(chuàng)造新的價值。

- 優(yōu)化資本結(jié)構(gòu):減少呆壞賬對流動資金的占用,降低對外部短期融資的依賴,改善資產(chǎn)負債狀況。

- 提升資本回報:直接減少資產(chǎn)減值損失,保護利潤;穩(wěn)定的現(xiàn)金流入為投資和擴張?zhí)峁﹥?nèi)部資金支持,增強資本增值能力。

- 增強信用資質(zhì):健康的應(yīng)收賬款狀況能提升企業(yè)財務(wù)報表質(zhì)量,有助于在資本市場獲得更低的融資成本和更好的信用評級。

四、 制度建設(shè)與組織保障

企業(yè)需從頂層設(shè)計上落實法律風(fēng)險防控:

- 制定專項管理制度:出臺《應(yīng)收賬款管理辦法》,明確各部門職責(zé)、信用政策、合同審核流程、催收程序及考核機制。

- 設(shè)立專門崗位或團隊:在法務(wù)部或財務(wù)部下設(shè)信用管理崗或應(yīng)收款管理小組,負責(zé)全程監(jiān)控與協(xié)調(diào)。

- 加強培訓(xùn)與考核:對業(yè)務(wù)人員、財務(wù)人員進行法律風(fēng)險與合同管理培訓(xùn),并將回款指標納入績效考核,樹立全員風(fēng)險意識。

- 善用外部專業(yè)力量:與律師事務(wù)所、征信機構(gòu)等建立長期合作,獲取專業(yè)支持。

###

在競爭日益激烈的市場環(huán)境中,應(yīng)收賬款已不僅僅是會計科目,更是關(guān)乎企業(yè)資本安全與運營效率的核心法律資產(chǎn)。將法律手段深度融入應(yīng)收欠款管理,構(gòu)建“以防為主、防救結(jié)合”的全流程風(fēng)控體系,是企業(yè)實現(xiàn)資本精細化、安全化管理的必然選擇。唯有如此,才能確保企業(yè)的血液——現(xiàn)金流暢通無阻,為可持續(xù)發(fā)展奠定堅實的資本基礎(chǔ)。